中國銀行保險監督管理委員會北京監管局近日提示消費者,警惕違法辦理信用卡的「黑中介」,應理性消費量入為出。

北京銀保監局在官網公佈的案例顯示:

大學剛畢業的小王在CBD一座高級寫字樓的物業前台工作,雖然環境優越、形象光鮮,但每個月實際月收入僅有3000多元。每天迎來送往,看著寫字樓里進進出出的白領們精緻的衣著,小王心裏既羨慕又嫉妒,她十分渴望也過上這樣的生活。

正在苦悶之時,某信用卡中介小張來「掃樓」,他提出自己有路子能幫小王申請到高額信用卡。果然,很快卡就寄到了,額度高達20萬。刷卡的感覺真是太好了,想買的東西只要輕輕一刷,都不在話下。於是,小王又陸續通過小張申請了好幾家金融機構的信用卡,授信總額度高達80萬元。積累已久的消費欲如開閘的洪水,一發不可收拾。

在透支百萬餘元後,小王資金鏈斷裂,本人的收入和家庭狀況根本承擔不起這麼高的還款金額,嚴重影響了她的正常生活。

值得一提的是,監管層已經注意到信用卡業務產生的風險,多家銀行也在近期對信用卡分期業務進行了調整。

北京銀保監局:警惕辦卡「黑中介」

北京銀保監局表示,在小王信用卡透支超百萬的案例中,致使悲劇發生的因素主要有以下兩點:

一是通過「黑中介」違規辦卡。當下不少「黑中介」打著“高額授信”的旗號,利用微信群、網頁、短訊、小廣告等方式散佈“代辦大額信用卡”信息,通過偽造收入證明、財產證明等方式,幫助目標客戶獲得超過其償付能力的授信額度。部分消費者被短期利益蒙蔽,不惜支付巨額中介費用,以達到辦理大額信用卡的目的。 二是信用卡使用不當。信用卡是一把“雙刃劍”,在方便支付的同時可以享受更多的優惠活動,但如果過度消費,持卡人會淪為“卡奴”,給自己帶來無法挽回的經濟損失,影響個人徵信,甚至危及正常的生活。

對此,北京銀保監局也提示:

一是非法中介要遠離。非法中介打著「辦理高額信用卡」的旗號,收取信用卡額度5%-20%的手續費,一張額度2萬元的信用卡,就要支付其1000-4000元的手續費。信用卡辦理應選擇正規渠道,銀行或正規金融機構不會收取任何費用,且能夠根據申請人的真實資信情況進行授信,切勿通過中介包裝,盲目提高授信額度,給自身埋下信用風險的隱患。 二是取現、分期要謹慎。消費者使用信用卡取現或賬單分期功能會產生利息和手續費。取現的利息一般為按日計息,利率為萬分之五,摺合年利率為18.25%。此外還有取現手續費,一般為取現金額的1%-3%;賬單分期也要支付分期手續費,如果按12期分期付款來計算,實際手續費可達7%以上。因此,在使用信用卡取現、分期前,應首先判斷產生費用是否在自身經濟承受範圍內,切勿衝動操作。 三是盲目消費要杜絕。刷卡消費時看不到現金,很多人就沒有“心疼”的感覺,也不會提前考慮自身還款能力。廣大消費者應建立正確的消費觀,合理辦卡用卡,在理性消費的同時,享受更優惠、更快捷的支付服務,切忌使用信用卡套現、“拆東牆補西牆”等方式盲目消費,從而避免因“資金鏈”斷裂引發的各類風險。

監管已著手調控信用卡風險

目前,監管部門也已著手調控逐漸顯現的信用卡風險。

9月4日,今年7月底,監管召集部分銀行分管管理層前往北京開會,要求銀行控制信用卡業務,下半年不得新增規模,不得下發考核指標。「主要還是控制風險,現在嚴查信貸資金流向,重點監管違規信貸。」

圖片來源:北京銀保監局官網

每經小編(微信號:nbdnews)注意到,在今年8月底,北京銀保監局發佈《關於加強銀行卡風險防控的監管意見》,在13條監管措施中有5條直指信用卡業務,包括:

加強授信審批審慎管理

轄內商業銀行應嚴格執行統一授信管理,對客戶名下的多個信用卡賬戶授信額度、分期付款授信額度、現金提取授信額度等合併管理,不得突破設定總授信額度上限,並將客戶名下他行信用卡授信額度納入本行授信額度合併管理。轄內商業銀行應重視審查第一還款來源,建立合理的收入償債比例控制機制;對於信用卡專項分期業務,不得因合作機構的風險補償措施而放鬆審批條件。

加強授信額度動態管理

轄內商業銀行應至少每年一次對客戶授信額度進行重檢,對於風險程度較高的客戶應加大重檢頻次。同時合理設定臨時額度的調升頻率、有效期和時間間隔,單次臨時調升額度不得超過一個賬單周期,且不得無審批循環使用。

審慎制定信用卡分期業務風險資產分類標準

轄內商業銀行應建立審慎的信用卡分期業務風險資產分類標準,不得對單筆交易拆分風險資產分類,出現逾期時,應以最長逾期天數確認該筆交易的風險資產分類結果。轄內商業銀行不得對已辦理分期的透支餘額再次辦理分期,有個性化分期還款協議的除外;簽訂個性化分期還款協議後尚未償還的透支餘額應直接劃分為次級或可疑類資產。

加強信用卡資金流向監控

轄內商業銀行應加強對信用卡大額透支和現金分期業務的資金流向監控,必要時要求客戶提供發票等購物憑證,確保個人信用卡透支用於消費領域,不得用於生產經營、購房和投資等非消費領域。

轄內商業銀行應加強對信用卡小額多筆循環套現還款、境外套現等新型套現風險特徵的分析,持續優化套現交易監控模型,採取有效措施防範信用風險延期暴露、共債風險向銀行集聚以及跨境洗錢等風險。

在此背景下,近期多家銀行也發佈了信用卡分期業務調整的公告。

9月10日,中信銀行信用卡中心公告,根據監管要求,自2019年10月26日起,中信對新辦理信用卡現金提取(取現)及隨借金的透支金額將全額計入當期賬單的最低還款額,持卡人需按賬單所示金額還款,避免因未能及時償還最低還款額而產生違約金等費用。

9月3日,招商銀行信用卡中心公告,調整信用卡最低還款額標準。

招行信用卡調整標準為,在2019年12月及之後的賬單中列示的預借現金本金將全額計入最低還款額。在2019年11月賬單日(不含)之前辦理的預借現金本金不受影響,仍將按10%計入最低還款額。例如,若賬單日為每月2日,則在12月賬單中列示的預借現金(如11月6日辦理的預借現金)本金將100%計入最低還款額;而在上一期賬單中及更早時間辦理的預借現金(如11月1日辦理的預借現金)本金仍會按照10%計入最低還款額。此外,從2019年12月賬單(含)起,消費交易(不包含預借現金交易、分期交易、年費、手續費、利息、違約金以及規定的其它交易及費用)的最低還款額比例將從10%調整至5%。

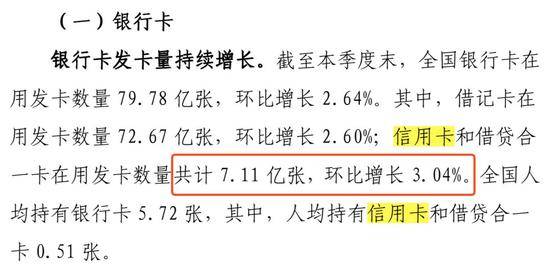

信用卡新增發卡量降速

央行發佈的《2019年第二季度支付體系運行總體情況》顯示,截至第二季度末,我國信用卡(包括借貸合一卡)在用發卡數量共計7.11億張,環比增長3.04%。而在去年同期,我國信用卡(包括借貸合一卡)發卡量環比增速為4.07%。

圖片來源:央行《2019年第二季度支付體系運行總體情況》

而從上市銀行半年報數據可以看到,部分大行的發卡量增速明顯放緩。

從國有大行來看,截至2019年上半年,工行、建行、農行、中行4家的信用卡累計發卡量均已突破1億張,其中工行信用卡客戶數率先破億。

不過,在發卡量增速上有不同表現:工行、建行、中行較年初的增長均僅為個位數,分別為2.28%、5.43%和6.93%,工行新增發卡僅345萬張,建行、中行分別為660萬張、767萬張。

農行則實現兩位數增長,上半年累計發卡量1.14億張,新增發卡1090.38萬張,較上年末增長10.6%。同時,該行信用卡透支金額4546.75億元,較上年末大幅增長19.43%。信用卡消費額為9598.51億元,較去年同期增長13.96%。農行在半年報中表示,上半年加快信用卡移動化、場景化發展,實現ETC信用卡互聯網發行等。

股份制銀行中,截至2019年6月末,招行、中信、光大上半年發卡量均超過600萬張,其中,中信新增發卡超700萬張,平安、民生、興業銀行發卡量超400萬張。而從信用卡發卡量增速上來看,股份行也在放緩,比如中信、招商、平安和興業4家銀行信用卡卡量較上年末的增速分別為10.95%、7.48%、8.3%和10.6%,而4家銀行2018年上半年對應增速均在15%以上。

據國際金融報,蘇寧金融研究院高級研究員黃大智表示,信用卡發卡數量增長放緩,可能是因為實體經濟下行壓力和金融強監管政策下,以及互金領域的共債風險使得銀行主動調整策略,對於信用卡的策略不再那麼激進。而業內人士普遍認為,信用卡業務承載著貢獻業績、提高客戶黏性等重要作用,銀行對其的重視程度並不會改變。

神州快訊

** 博客文章文責自負,不代表本公司立場 **