近日一眾科技巨股股價都有表現,大和證券發表報告講到相關問題。大和表示,美國上市的中概互聯網指數ETF於8月中旬至9月中旬累漲11.9%,恒生科技指數同期累漲5.4%。根據大和對公司公布的今年第二季業績,進一步堅定了該行對中國互聯網行業結構性增長的看法,AI變現已開始為騰訊(0700)、阿里巴巴(9988)、金山雲(3896)等領先企業帶來成果。

大和認為阿里巴巴的即時零售業務在減價戰聲中已觸底;美團(3690)仍然受壓,中資互聯網行業於今年上半年顯示了AI商業化的初步成功、遊戲業務的穩健表現,以及外賣行業的競爭格局變化,該行首選股包括阿里、騰訊、小米(1810),以及在美國上市的攜程等。

在中國遊戲市場方面,8月騰訊的《王者榮耀》依然為中國市場收入最高的遊戲,月活躍用戶數(MAU)按月持平,而總流水按月增長6%。騰訊另一個主打遊戲《和平精英》8月總流水按月增長30%。相對地,網易(9999)經典IP《夢幻西遊》今年8月位列中國市場收入第9位。網易另一產品《蛋仔派對》在8月中國應用市場手機遊戲收入榜中從7月的第9名滑落至第12名。遊戲市場的形勢對騰訊有利。

在電商方面,中國8月網上零售銷售額達1.3萬億元人民幣,按年增長12.4%,增速較7月的13.5%有所放緩。實物商品線上零售銷售額8月按年增長7.1%,對比7月的8.3%增長略降。

外賣及本地生活方面,大和觀察到外賣規模本身並不能保證盈利,減價戰帶來的激烈競爭仍可能導致規模較大的美團等現有平台經營惡化。阿里大力發功,於今年第二季推出的即時零售業務顯示,阿里的外賣和即時零售互相帶動。若阿里能夠顯著縮小即時零售業務的虧損,同時維持或增加訂單市佔率,今年下半年可能帶來驚喜。

大和指,阿里巴巴第二季即時零售業務,反映其執行能力若能在今年下半年及明年明顯減少即時零售虧損,同時維持或擴大訂單市佔率,其表現或將優於預期,此可能帶動其估值進一步重估,因市場一直對阿里巴巴的執行能力存疑。減價戰帶來的早期指標,阿里即時零售月活躍用戶約3億,每週日均訂單約8,000萬及單位經濟改善速度,快於預期,該行預計未來兩個月虧損將減少約50%,顯示阿里規模擴張正向更佳利潤率過渡,尤其是雲端業務及履約效率提升,帶來盈利支持。

另外激烈競爭仍可能導致大型平台如美團的經營惡化。今年第二季美團虧損擴大,主要因努力確保騎手供應及捍衛市佔率,導致每張外賣訂單的經營利潤大幅下降;該行預計今年下半年外賣業務將持續錄得較高虧損,因公司需鞏固其市場地位。

大和的報告不單分析了AI概念變現開始推動騰訊、阿里等巨企股價翻身,也總結了兩巨企在核心產業的形勢開始有利。

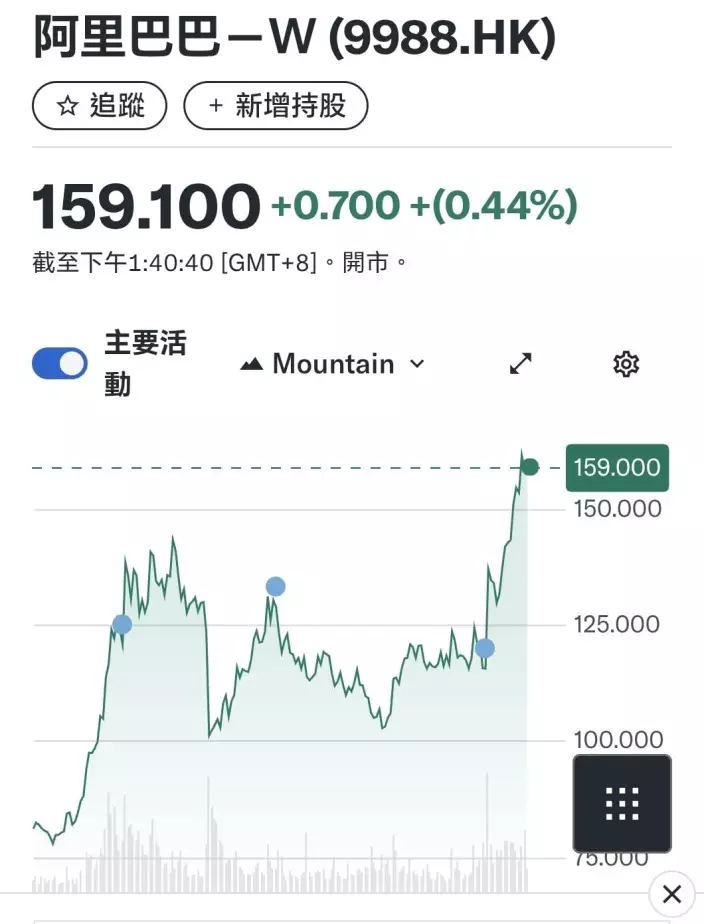

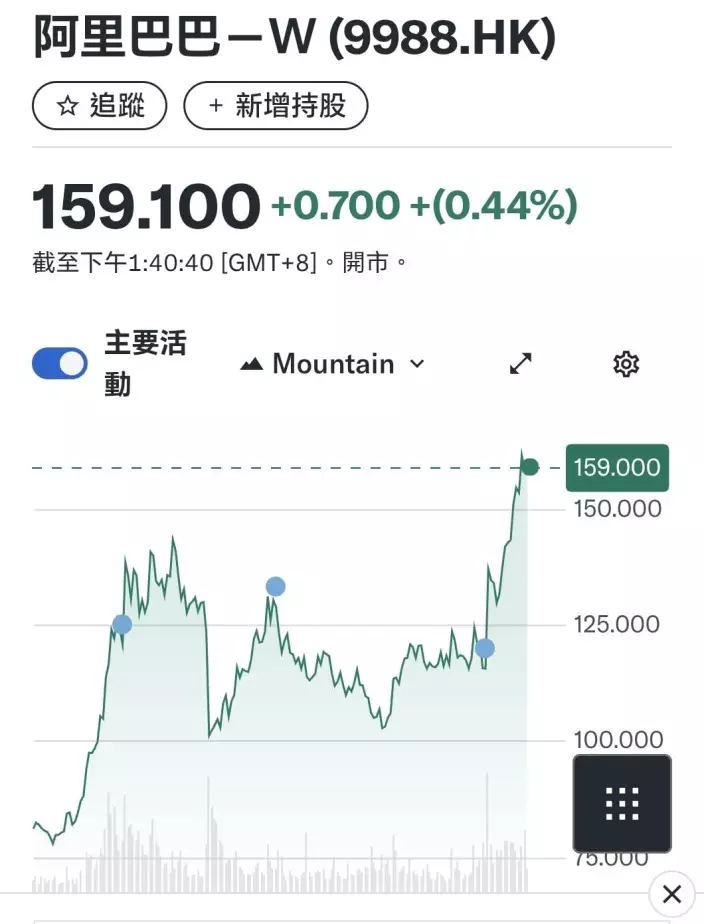

阿里巴巴年初至今圖。

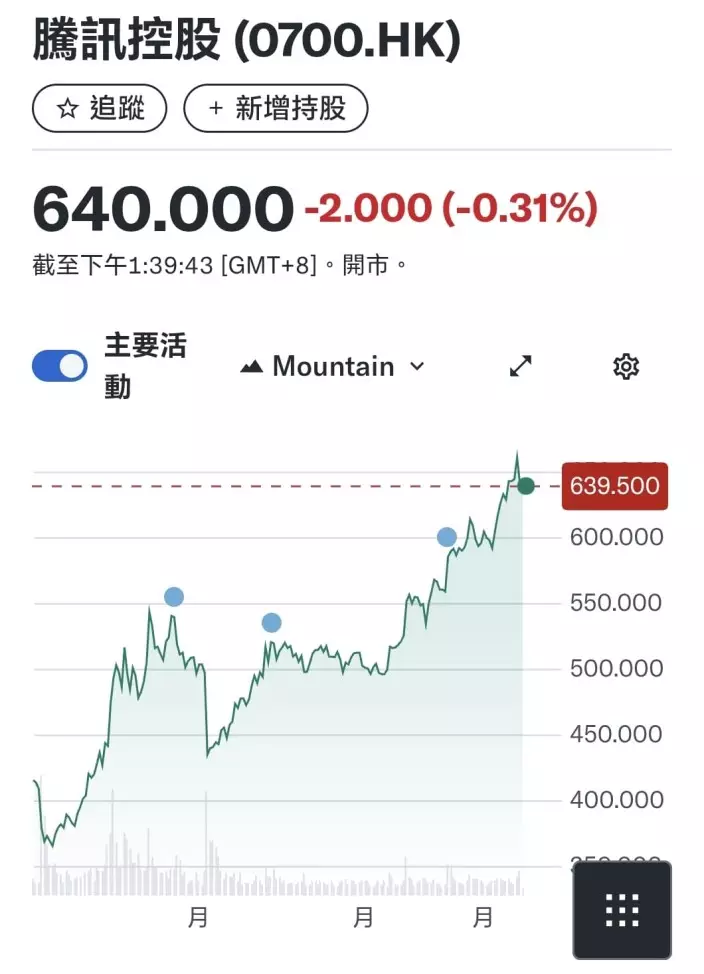

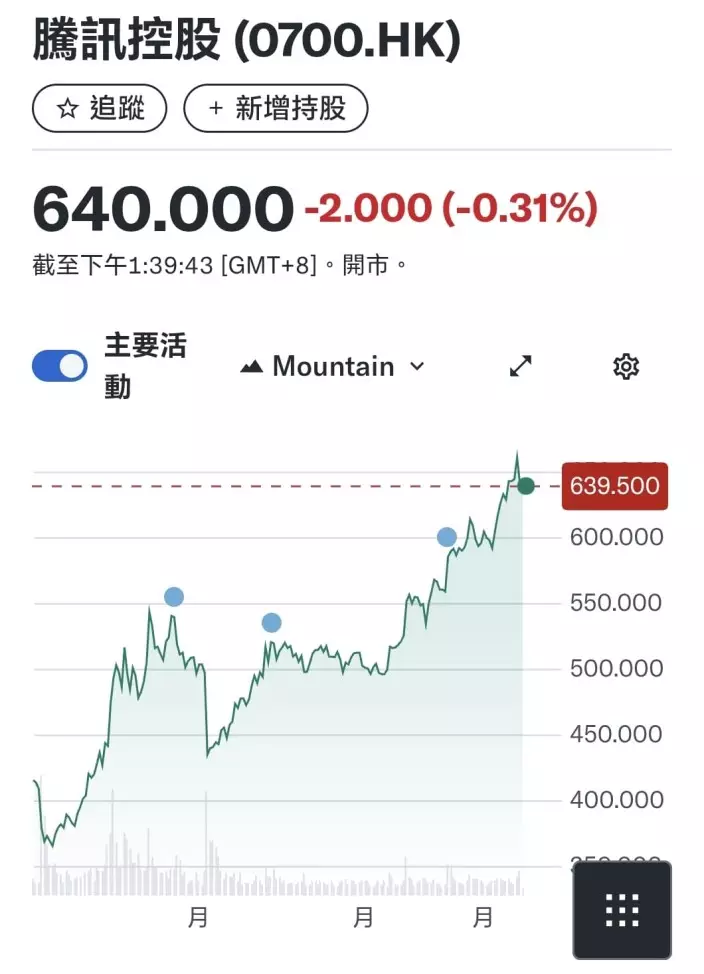

騰訊年初至今圖。

目前主要的負面因素是騰訊和阿里近期的升幅都相當巨大,阿里由8月尾低位116元,升到周四收市的158.4元,升了37%; 騰訊由7月中低位500元左右,升到周四收市的642元,升了28%。兩股升幅頗巨,有回吐風險,所以買入也只能是投機性買入,或候較大回吐後才吸納。

(如想睇多啲陸羽仁分析大市貼股票,即訂閱「石榴台」,逢周日至周五,日日睇陸羽仁專欄,吼實有乜好股可以投資!)

陸羽仁

** 博客文章文責自負,不代表本公司立場 **

2025年將盡,大家都在尋找下一年的明星股,儲能板塊值得留意。

大行摩根士丹利近日在一場閉門會議中直言,2026年資本市場的真正爆發點,可能不在大市行情,而在於當前已呈現「滿產」狀態的儲能行業。大摩預測,全球儲能市場在2026年將實現50%以上的增長,樂觀情形下甚至衝擊80%增長。

內地公眾號市值觀察更指,現在的儲能,像極了2019年的光伏,在爆發之中。儲能行業過去一年坐盡過山車。今年上半年,全球儲能市場還籠罩在產能過剩的陰影中,產業鏈各環節企業仍在價格戰中內卷。但進入下半年,形勢驟然反轉——無論是正極、負極材料,還是電解液、電芯企業,產能利用率迅速攀升,紛紛達到滿產狀態。原因是儲能需求爆發了。

據國家能源局等方面的資料,今年前三季度全球鋰電儲能裝機170 吉瓦時,同比增長68%。其中,國內新增並網82吉瓦時,同比增長61%,海外儲能94吉瓦時,同比增長74%,歐洲、中東、澳洲等地成為主要增長區,現在南美洲的巴西又等著來了。

儲能需求突然崛起,一方面,新能源電力的消納壓力日益凸顯。今年以來,太陽能光伏現貨電價持續走低,在發電高峰時段甚至跌破每度電一角的價錢。這說明新能源電力消納已經成為一個現實難題,儲能的必要性愈發突出。要透過儲能電站「低谷充電、高峰放電」的模式,才可實現新能源發電的經濟性。

另一方面,儲能跨過了經濟性拐點——每度電的收益開始高於成本。今年年初,國家發改委發佈「136號文」,明確取消「強制配備儲能」,推動儲能作為獨立主體參與電力市場。這意味著儲能發展動力從「政策驅動」轉向「市場驅動」,最終點燃了需求。

大政方針確定後,內蒙古、寧夏等地相繼推出政策細則,宣佈容量電價補貼,進一步提高了儲能項目收益。據測算,在內蒙古投資儲能項目,內部收益率可達10%以上,甚至15%-20%。如此高的回報率,自然推動內蒙古儲能裝機呈現爆發式增長。

更為關鍵的是,全球儲能爆發並非曇花一現。現在的儲能,仿佛站在2020年光伏大爆發的前夜。在市值觀察看來,2026年很可能成為儲能實現「量價齊升」的真正元年。今年9月,國家發改委與能源局聯合發佈政策,明確到2027年全國新型儲能裝機規模達到1.8億千瓦以上。這意味著在未來兩年半內,儲能裝機規模將實現近乎翻倍增長。不過,從新能源汽車等產業歷史經驗看,實際發展速度往往比規劃更快。據一些機構預測,2026年國內儲能裝機實現翻倍增長的概率並不低。

你接著會問,儲能行業買什麼股?

最值得留意的是已在內地上市的陽光電源,據說已正式向港交所提交上市申請,尋求雙重上市。陽光電源是全球最大的光伏逆變器和儲能系統生產商之一。其儲能業務在2025年上半年收入首次超過光伏逆變器。今年上半年儲能收入:178億元,同比增長129%。

事實上,「光伏+儲能」的組合在海外市場性價比很高。以動力煤、天然氣為主的發電成本高,使得光儲方案的優勢突出,這持續驅動著海外儲能需求的高增長。陽光電源在海外的經營策略也反映了這一趨勢。公司認為2026年全球儲能市場將增長40至50%。若陽光電源上市可以留意。

除了下游儲能系統集成商之外,最上游的鋰礦龍頭也將大為受益。

贛鋒鋰業(1772)董事長李良彬曾表示,2026年全球碳酸鋰需求預計增長三成,供需逐漸平衡,如果碳酸鋰需求增速達到四成,可能導致碳酸鋰持續上漲,碳酸鋰可能衝擊20萬元一噸,甚至更高。

碳酸鋰下游需求主要源於動力電池與儲能電池。據機構測算,在動力電池端,新能源汽車滲透率將持續上升,2026年動力電池增速或至少在25%以上。

加之儲能需求大爆發,將帶動整個電池增長三成或將成為大概率事件。然而,上游鋰礦的擴產卻因上一輪產能過剩的慘痛教訓而變得謹慎,這使得碳酸鋰的供需格局趨於緊張。在此大背景下,贛鋒鋰業、天齊鋰業(9696)等龍頭企業已走出週期底部,未來或隨著碳酸鋰價格的上漲,進一步迎來股價週期修復。

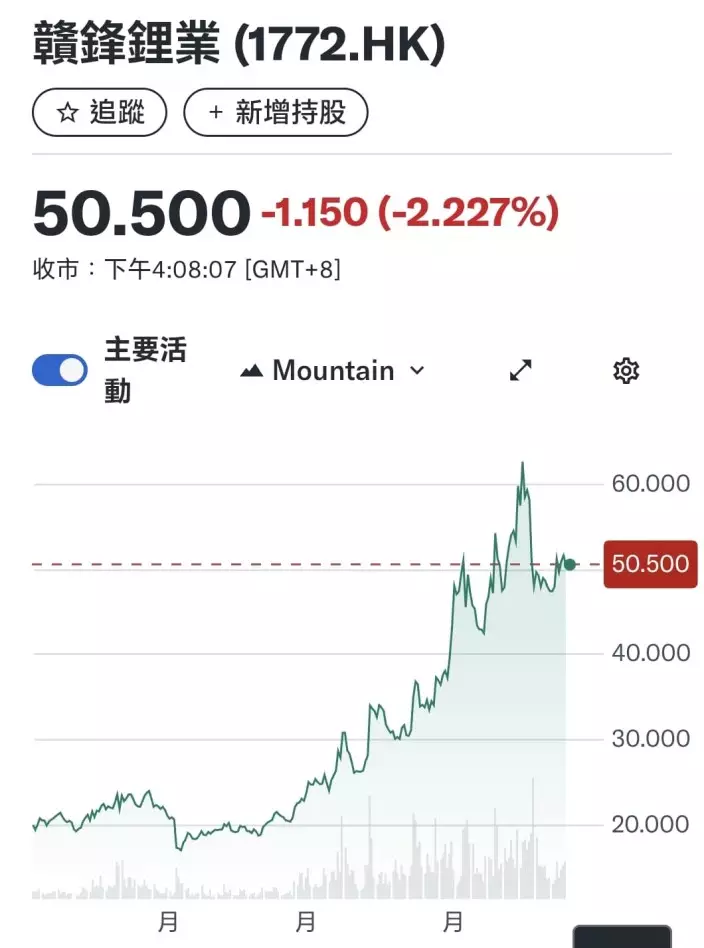

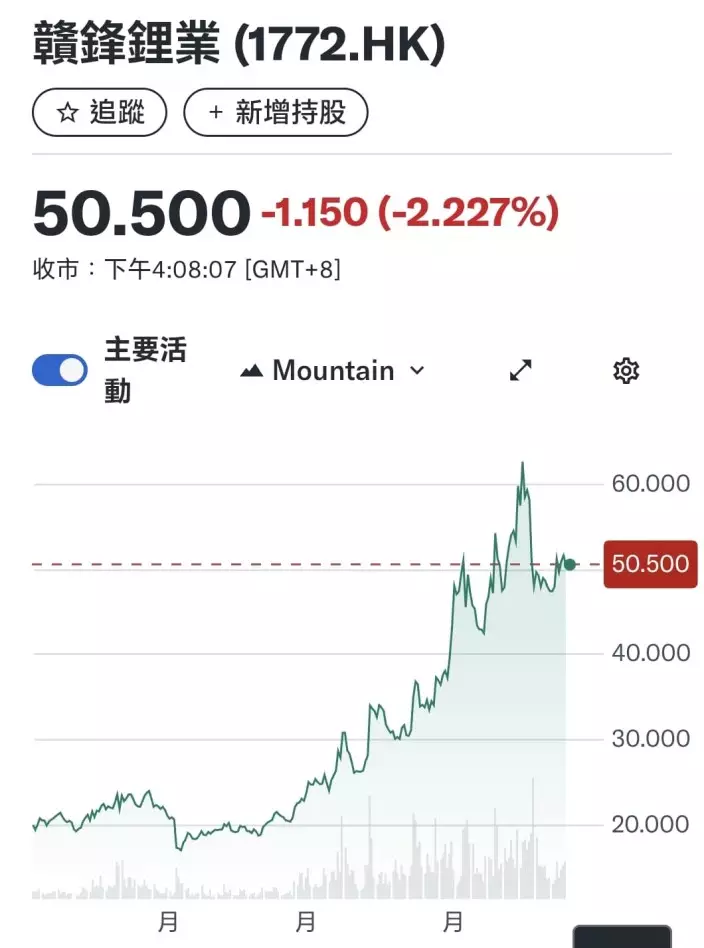

贛鋒鋰業一年圖。

贛鋒鋰業周五跌2.2%收50.5元,贛鋒上半年股價在20元左右徘徊,11月中上今年高位63.35元,從高位回落20%,可分段吸納,望明年再上高位。

(如想睇多啲陸羽仁分析大市貼股票,即訂閱「石榴台」,逢周日至周五,日日睇陸羽仁專欄,吼實有乜好股可以投資!)