一個20年老友打電話來,話有啲錢想投資,乜都貴,但黃金好似仲幾平,2011年前高位1920美元一安士,而家1349美元(佢明顯做過功課),樣樣都創新高,佢距離高位仲有30%,邊度有得輸?

直到佢講最後一句「邊度有得輸?」之前,我都覺佢講得頭頭是道,但聽埋呢句我就覺得有啲問題。

我就話無嘢買落去一定唔輸,投資前第一個要諗的問題,唔係會贏幾多,而係會輸幾多,要預咗睇錯咗輸起上來,要自己受得起至好。

我自己都睇好黃金,認為可以等佢回吐時慢慢吸,到美國今年加一次息明朗化時,更大力啲吸,但要設想買完之後輸的情況:

第一,美元不斷走強。我經常覺得,主導黃金走勢主要是美元,而不是實金的使用需求,美元弱,黃金升,相反美元升,黃金跌。睇吓黃金同美元5年圖就知,兩者呈反向相關。未來睇好黃金,主要係睇淡美元長線升勢,認為美國即使12月再加一次息都有排加唔到,所以難阻黃金升勢。

黃金5年圖

美元指數5年圖

若美國只能有限加息的前題出錯,黃金就會不升反跌。所以若買咗金,或將會買金,要密切睇住美國經濟數據,要符合通脹上唔到、就業又唔會太強兩大條件,條件若大變,美國會連番加息,就要減倉。

第二,黃金無息變相有成本。黃金若相對無風險的港元存款,存定期只有0.5厘息,代價不太大。若然相對高息的房託,例如越秀房產基金(405),差別就大。405現價4.94元,有6.3厘息,你等到佢回落到4.43元才買有7厘息。

若然長揸比較兩者,黃金無息收少了7厘一年,5年複式少了40.2%,即係話現價1349美元買金,5年後累升40.2%,到1888美元。這樣和買入在4.43元買入405,5年後佢股價唔升唔跌都係4.43元,但計及收息其實同揸金升4成一樣。這就是買無息東西的成本。即係話若然黃金唔係升咁多,買高息房託可能仲好。

結論唔係話黃金買唔過,只係想話俾大家聽買乜嘢都有風險。若想等回吐買金,可以黃金ETF,包括SPDR金ETF(2840)或價值黃金ETF(3081),這些基金價格則會緊貼金價走勢。

陸羽仁

** 博客文章文責自負,不代表本公司立場 **

美債太多,有價資產太少。黃金不但是央行的遊戲,私營部門的巨鯨們正在入場加注,並且他們是為了對沖「全球政策風險」而來。

高盛全球投資研究部商品團隊分析師Daan Struyven與Lina Thomas在1月21日的報告中,將2026年12月黃金目標價由此前每安士4900美元上調至5400美元。上調預測的核心理由看似普通:央行買金仍強;美聯儲降息有利黃金ETF;地緣與政策不確定性提升避險需求。

真正「改變預測起點」的是,高盛此前反復提示的一個黃金上行風險正在落實——私人部門對沖與配置黃金的需求,開始越來越明顯,而且更具「黏性」:買進黃金後不容易在短期內撤出,抬高了金價中樞。

高盛把過去3年的上漲拆成兩段:

第一段是2023-2024:央行買金驅動的穩步上行。

在俄央行外匯儲備被凍結事件之後,央行們、尤其是新興市場央行對儲備資產的中立性重新評估,增配黃金,推動金價分別實現較大年度漲幅。

第二段是2025以來:黃金上漲加速的關鍵在於「搶有限金條」。

高盛認為,2025年黃金漲勢顯著提速,是因為央行開始與私人投資者爭奪有限的現貨金條供給,需求出現「疊加效應」:

1)傳統管道:西方黃金ETF重新吸金,與美聯儲在2024年底開啟寬鬆相呼應;

2)新管道:高淨值家族的實物購金與儲存需求上升、以及投資者買入黃金看漲期權等「更難被統計的對沖工具」。

高盛這次上調預測,最關鍵的假設是:私人部門為對沖「全球宏觀政策尾部風險」而持有的黃金,在2026年不會明顯減倉。他們將其稱為「黏性對沖」。高盛指出,如果只是針對個別政治事件的事件型對沖,一旦結果明確,買盤很容易快速撤出。但如今宏觀政策型對沖,例如美國財政可持續性、貨幣紀律與長期通脹風險、全球政策不確定性等,更難在短期被解決,因此對沖倉位更可能留在系統裡,抬高預測的起點。

我把高盛的分析變成更直白的講法。特朗普上台後,美國赤字由每年1.5萬億美元升至2萬億美元,大大增加發債需求,令債價有下跌預期。與此同時特朗普將金融武器化,甚至威脅報復因格陵蘭問題沽美債的國家,美債不再是無風險資產,很多國家不敢再接美債。美元、美債不值錢,就要買替代標的,黃金是第一選擇。

黃金雖好,但升得太多,由去年頭的2670美元,升至現價的4950美元,已升了72%,若再升到高盛新目標價5400美元,就升了100%以上。資金會外溢到其他地方,中國股票可以睇好,因為明顯比美股便宜。

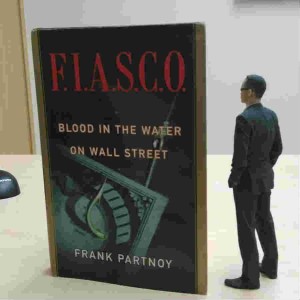

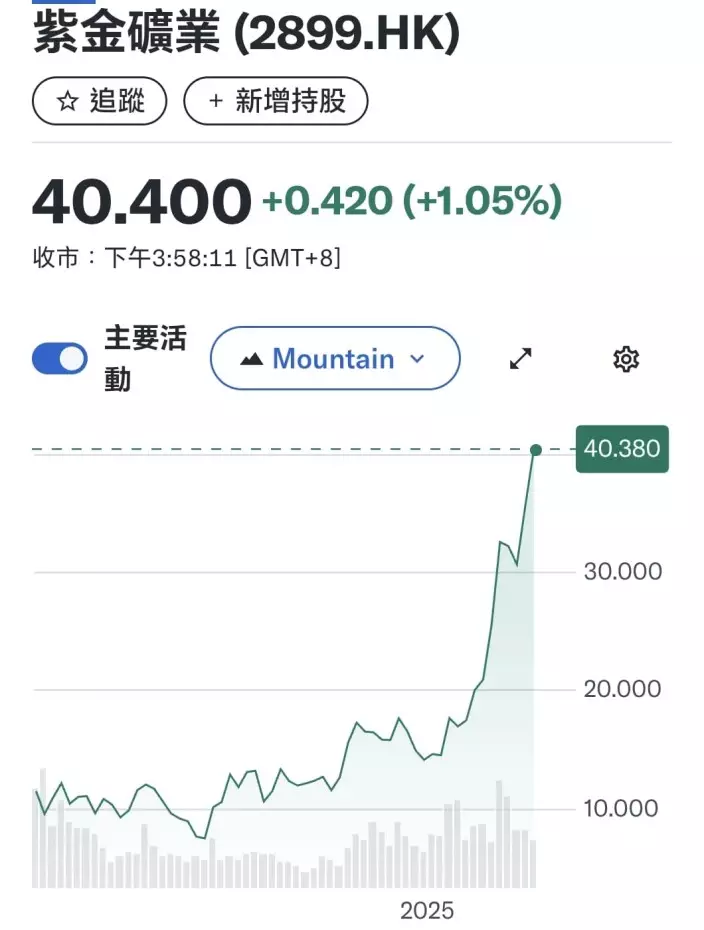

紫金礦業5年圖。

以金股紫金(2899)為例,就由一年前的14.6元升至如今的40.42元,升了177%。我覺得在美債資金外溢之時,其他中國股票,如科技大股,都值得睇好。

(如想睇多啲陸羽仁分析大市貼股票,即訂閱「石榴台」,逢周日至周五,日日睇陸羽仁專欄,吼實有乜好股可以投資!)