大家都在等待1月20日特朗普上台,觀察對中國經濟有何衝擊。預料阿爺也嚴陣以待,隨時出政策兼放水救市,所以未來危機與機會並存,2025年的投資策略,是等跌市買優質股份。

若看指數,去年9月底阿爺第一次出招後,股市10月升至23000點水平,之後回吐,在19000至21000點間上落。睇大市去年升幅唔多,其實優質股份在第4季有可觀升幅,未來買股策略也是要放棄本地股票,主要留意紅色優質股。穩陣派當然是看中國特色估值體系的王牌,特別是內銀股中的建行(0939)及工行(1398)。

但若有興趣買增長型股份,就要看中國那些產業是強項,那些產業要國產替代,及那些產業未來有廣大發展空間。中國最強的是新能源產業,特別是新能源車,部份龍頭企業已進入收成期。芯片業就是國產替代的重點,雖然在先進制程芯片方面中國仍落後,但成熟制程方面中國就快速爬升。至於AI行業,是未來兵家必爭之地,但由於領先股仍未冒出頭來,這個板塊風險更高。

若想買增長型的股份,急跌時可吸納的主要有幾隻 :

1、 小米(1810): 去年頭我已開始推介小米,當時最低見13元左右,後來回升至17元時,我也多次叫大家吸納,小米周四收34元。小米業績對辨,去年第3季總收入925億元人民幣,同比增長30.5%,其中電動車業務首次在第3季錄得97億元人民幣收入,第3季毛利189億元,同比增長17.2%。小米新增電動車業務在投資期,卻未拖低整體盈利能力,表現非常優秀。

小米一年圖。

小米創辦人雷軍去年底透露,去年交付新車13.5萬輛,今年設定目標交付30萬輛,公司堅持加大投入及高端化戰略。小米未來賣的車一定走高端路線,新車毛利將較已推出的SU 7好,整個高端化策略也會拉升小米手機產品的市場定位。

小米唯一的問題是股價累升較多,估值較貴,所以若等回落至30元樓下吸納,風險會較小。

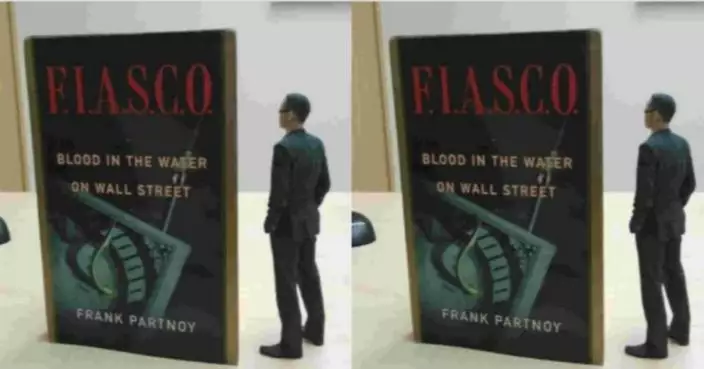

2、 吉利(0175) : 吉利2024年表現良好,若論內地車企,最強勁當然是比亞迪

(1211),但因股神巴菲特仍持有大量比亞迪股份,得閒就出嚟沽下,壓住股價,令比亞迪表現和業績不成正比,所以若要買汽車大廠,不如買吉利。吉利去年中期業績大幅改善,上半年收入1073億元人民幣,創歷史新高,按年大增47%,淨現金水平上升25.4%至357億元,也創歷史新高。上半年純利106億元,同比大增574.7%。

吉利汽車去年全年銷售217.7萬輛汽車,按年大增32%,當中新能源車佔88.8萬輛或40.8%。吉利把今年的銷售目標定為271萬輛,相當於按年再增25%,其中新能源汽車銷售目標150萬輛,按年增69%,並首次超過燃油汽車的比例。

吉利今年勢將成為第三家百萬級新能源車廠,去年的汽車銷售中,比亞迪以年銷427萬輛新能源車遙遙領先,擠身全球第6大車廠。上汽集團新能源汽車銷量123萬輛排第二。吉利今年若能賣出150萬輛新能源汽車,將會坐三望二,成為國內新能源車的重要新勢力。

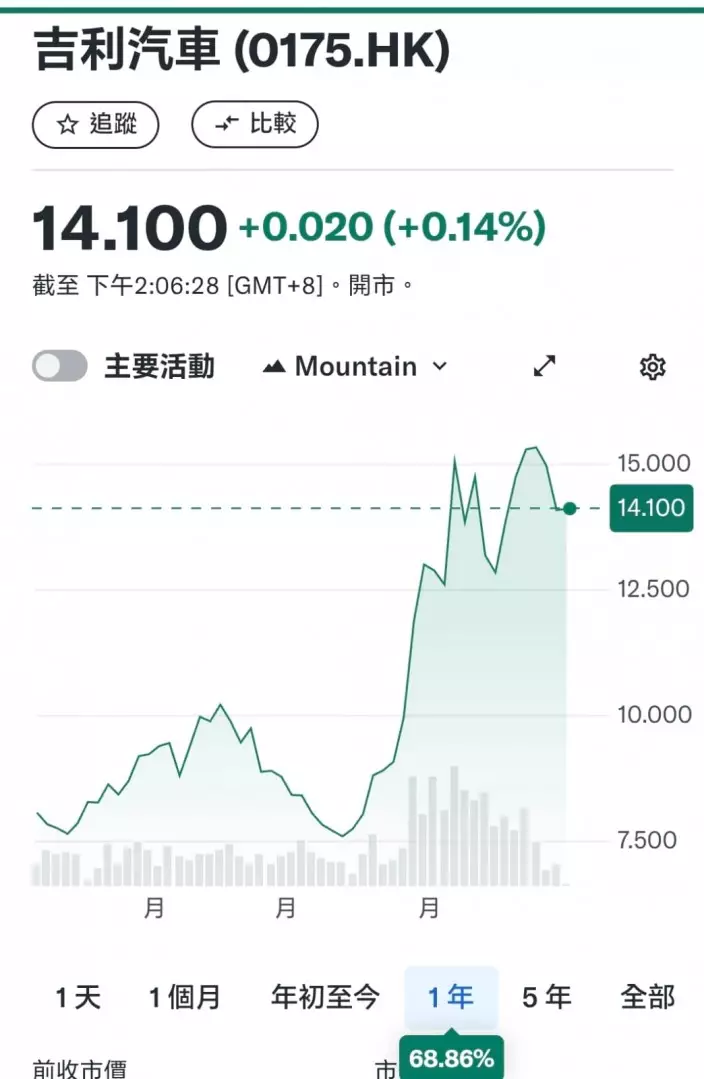

吉利一年圖。

吉利股價雖然已累升頗多,但現價2025年預測市盈率僅9.2倍,估值不算太貴,若回吐可吸納。

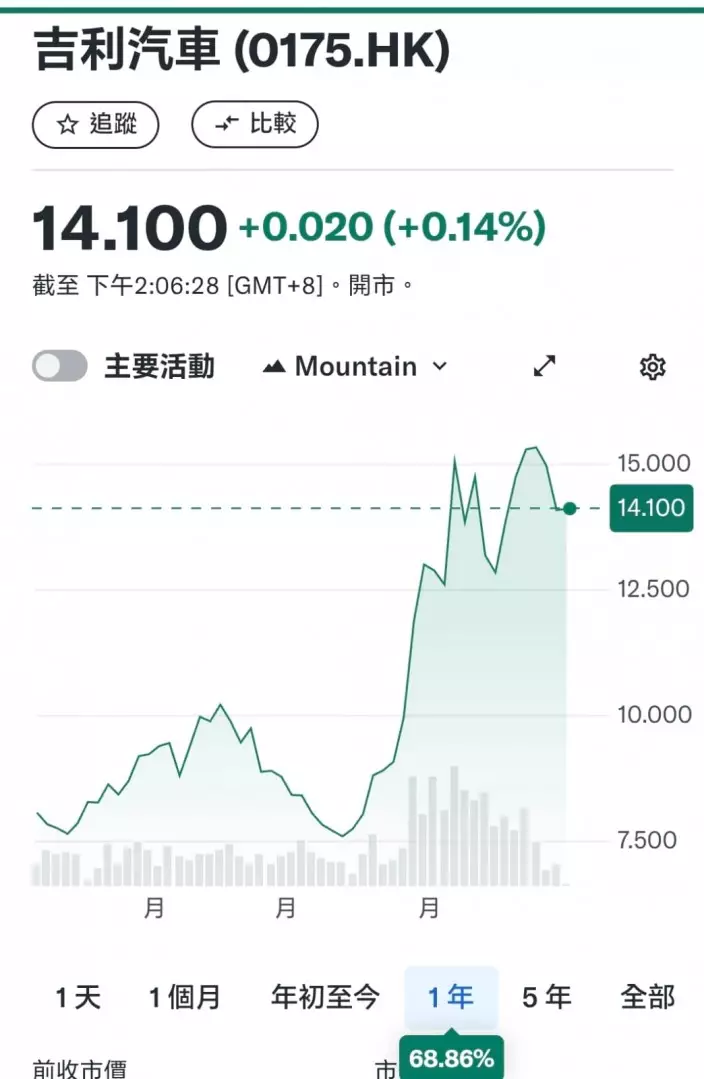

3、 中芯國際(0981) : 中芯去年第3季業績理想,第3季收入21.7億美元,首次超過20億美元,創歷史新高。毛利率達到20.5%,超過外界預期,受益於消費電子產品需求提升,產品單價提高 ; 產能利用率逾90.4%,也超過外界預期。

在美國的打壓下,內地對芯片全面進入國產替代階段,中芯是內地第一大芯片代工廠,也是華為手機主要芯片代工商,華為手機銷量急升,對中芯很有幫助。未來中芯很有機會擠身全球芯片代工廠前列。

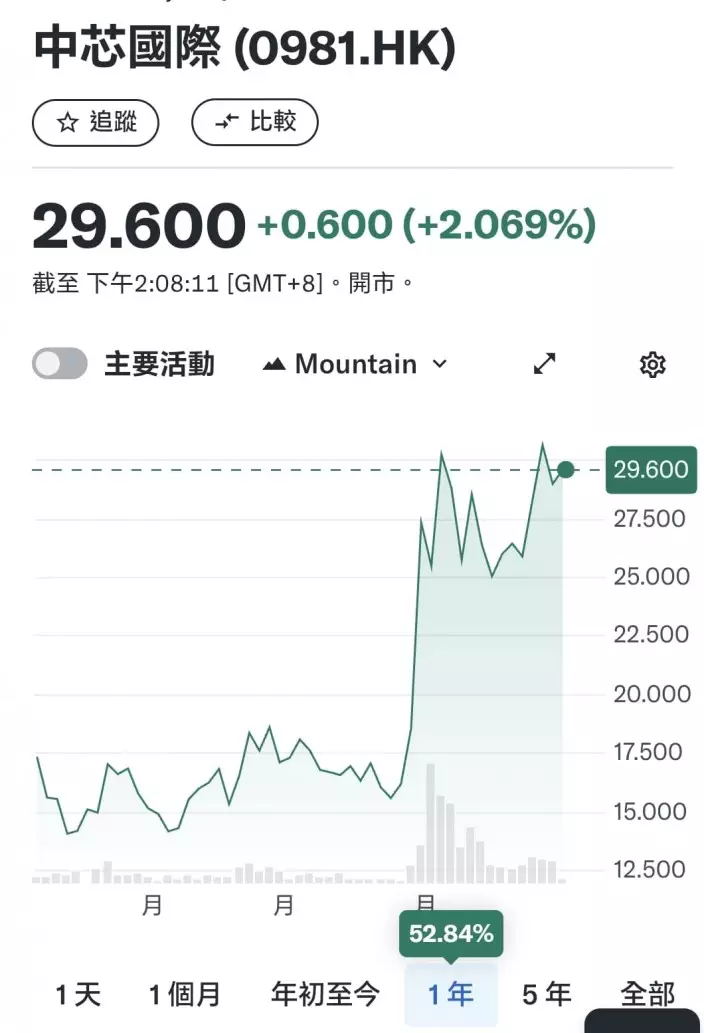

雖然中芯現在仍在投資期,利潤相對較低,但前景可期,待股價回落至約28元水平,就可以吸納。

中芯國際一年圖。

總括而言,今年買股票危機與機會並存,在特朗普衝擊下,股市有大跌可能,但大跌市往往是買入優質股的最好時機。

(陸羽仁《金融High Tea》專欄,逢周一至五,在「石榴台」獨家發布,歡迎您訂閲石榴台收睇)

陸羽仁

** 博客文章文責自負,不代表本公司立場 **

2025年將盡,大家都在尋找下一年的明星股,儲能板塊值得留意。

大行摩根士丹利近日在一場閉門會議中直言,2026年資本市場的真正爆發點,可能不在大市行情,而在於當前已呈現「滿產」狀態的儲能行業。大摩預測,全球儲能市場在2026年將實現50%以上的增長,樂觀情形下甚至衝擊80%增長。

內地公眾號市值觀察更指,現在的儲能,像極了2019年的光伏,在爆發之中。儲能行業過去一年坐盡過山車。今年上半年,全球儲能市場還籠罩在產能過剩的陰影中,產業鏈各環節企業仍在價格戰中內卷。但進入下半年,形勢驟然反轉——無論是正極、負極材料,還是電解液、電芯企業,產能利用率迅速攀升,紛紛達到滿產狀態。原因是儲能需求爆發了。

據國家能源局等方面的資料,今年前三季度全球鋰電儲能裝機170 吉瓦時,同比增長68%。其中,國內新增並網82吉瓦時,同比增長61%,海外儲能94吉瓦時,同比增長74%,歐洲、中東、澳洲等地成為主要增長區,現在南美洲的巴西又等著來了。

儲能需求突然崛起,一方面,新能源電力的消納壓力日益凸顯。今年以來,太陽能光伏現貨電價持續走低,在發電高峰時段甚至跌破每度電一角的價錢。這說明新能源電力消納已經成為一個現實難題,儲能的必要性愈發突出。要透過儲能電站「低谷充電、高峰放電」的模式,才可實現新能源發電的經濟性。

另一方面,儲能跨過了經濟性拐點——每度電的收益開始高於成本。今年年初,國家發改委發佈「136號文」,明確取消「強制配備儲能」,推動儲能作為獨立主體參與電力市場。這意味著儲能發展動力從「政策驅動」轉向「市場驅動」,最終點燃了需求。

大政方針確定後,內蒙古、寧夏等地相繼推出政策細則,宣佈容量電價補貼,進一步提高了儲能項目收益。據測算,在內蒙古投資儲能項目,內部收益率可達10%以上,甚至15%-20%。如此高的回報率,自然推動內蒙古儲能裝機呈現爆發式增長。

更為關鍵的是,全球儲能爆發並非曇花一現。現在的儲能,仿佛站在2020年光伏大爆發的前夜。在市值觀察看來,2026年很可能成為儲能實現「量價齊升」的真正元年。今年9月,國家發改委與能源局聯合發佈政策,明確到2027年全國新型儲能裝機規模達到1.8億千瓦以上。這意味著在未來兩年半內,儲能裝機規模將實現近乎翻倍增長。不過,從新能源汽車等產業歷史經驗看,實際發展速度往往比規劃更快。據一些機構預測,2026年國內儲能裝機實現翻倍增長的概率並不低。

你接著會問,儲能行業買什麼股?

最值得留意的是已在內地上市的陽光電源,據說已正式向港交所提交上市申請,尋求雙重上市。陽光電源是全球最大的光伏逆變器和儲能系統生產商之一。其儲能業務在2025年上半年收入首次超過光伏逆變器。今年上半年儲能收入:178億元,同比增長129%。

事實上,「光伏+儲能」的組合在海外市場性價比很高。以動力煤、天然氣為主的發電成本高,使得光儲方案的優勢突出,這持續驅動著海外儲能需求的高增長。陽光電源在海外的經營策略也反映了這一趨勢。公司認為2026年全球儲能市場將增長40至50%。若陽光電源上市可以留意。

除了下游儲能系統集成商之外,最上游的鋰礦龍頭也將大為受益。

贛鋒鋰業(1772)董事長李良彬曾表示,2026年全球碳酸鋰需求預計增長三成,供需逐漸平衡,如果碳酸鋰需求增速達到四成,可能導致碳酸鋰持續上漲,碳酸鋰可能衝擊20萬元一噸,甚至更高。

碳酸鋰下游需求主要源於動力電池與儲能電池。據機構測算,在動力電池端,新能源汽車滲透率將持續上升,2026年動力電池增速或至少在25%以上。

加之儲能需求大爆發,將帶動整個電池增長三成或將成為大概率事件。然而,上游鋰礦的擴產卻因上一輪產能過剩的慘痛教訓而變得謹慎,這使得碳酸鋰的供需格局趨於緊張。在此大背景下,贛鋒鋰業、天齊鋰業(9696)等龍頭企業已走出週期底部,未來或隨著碳酸鋰價格的上漲,進一步迎來股價週期修復。

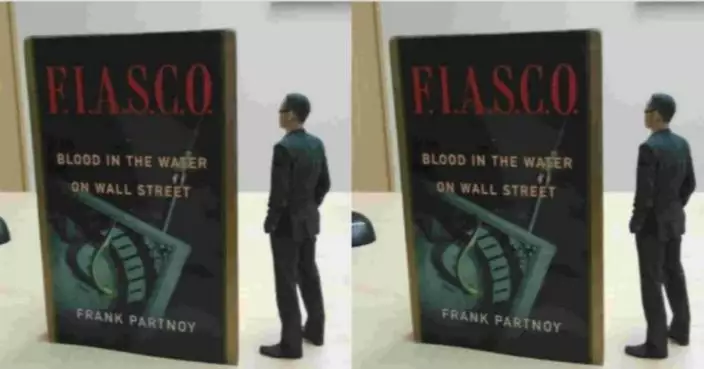

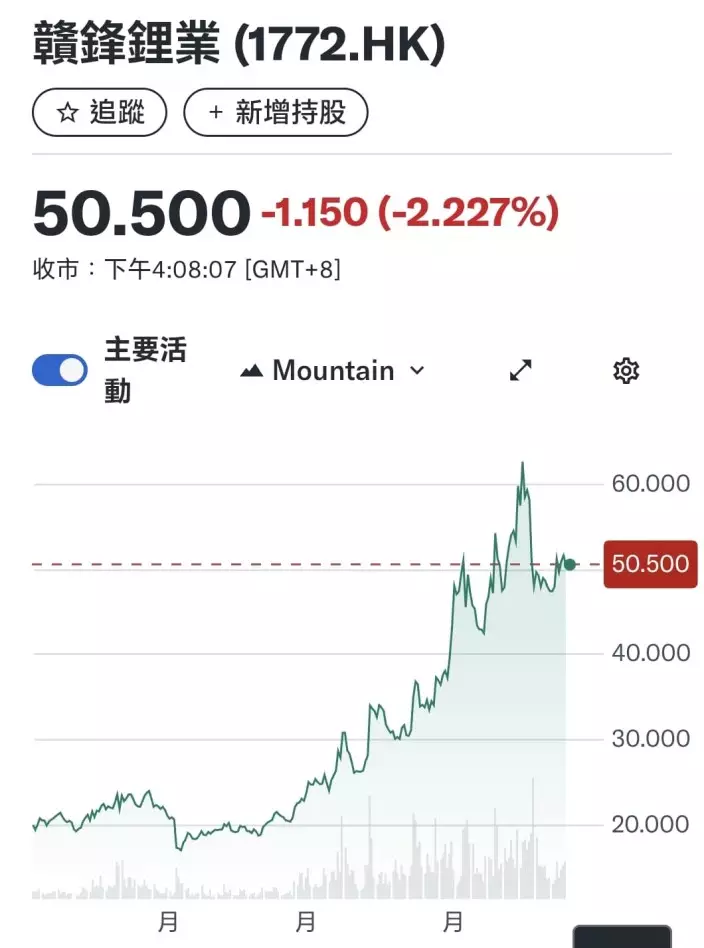

贛鋒鋰業一年圖。

贛鋒鋰業周五跌2.2%收50.5元,贛鋒上半年股價在20元左右徘徊,11月中上今年高位63.35元,從高位回落20%,可分段吸納,望明年再上高位。

(如想睇多啲陸羽仁分析大市貼股票,即訂閱「石榴台」,逢周日至周五,日日睇陸羽仁專欄,吼實有乜好股可以投資!)