最近股市抽高,好多股票都升上一年高位。有美女朋友問我有股票升得比較高,好唔好沽。我就話,手持的股票升上1年高位,甚至7年高位點解唔沽吓?唔使全部沽清,沽一部分出街食吓糊,都非常好。

結果美女朋友就在星期三沽了第四範式(6682),她說是在2月尾跟我的建議買入,平均價是47.46元,周三在65.8元沽出一部分,有39%回報,半年有這個回報她相當滿意。

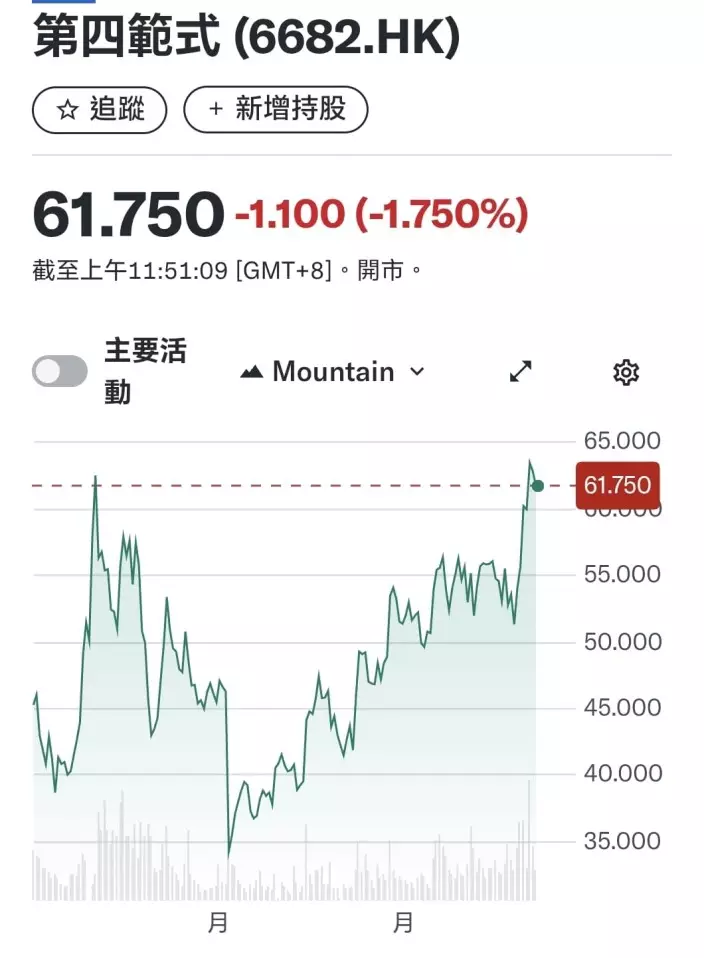

第四範式年初至今股價。

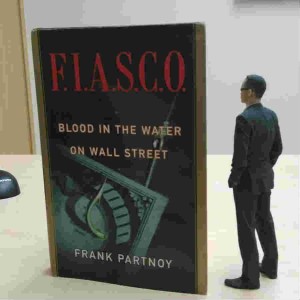

第四範式今年2月曾經升上63元的高位,之後回落。在4月中美貿易戰時,曾低見33.5元,接著一路回升,在周三升上66.95元的高位,美女朋友在近高位沽了貨,之後回落,周四收市價62.85元。

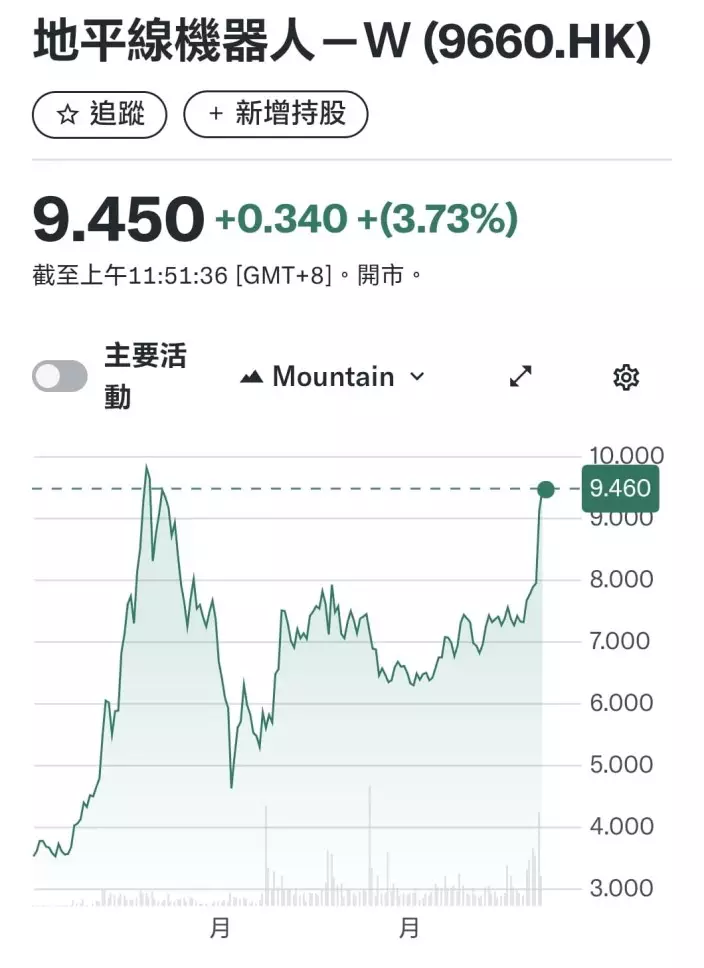

另一個朋友去年10月地平線機械人(9660)上市時以4元買了,之後加注,平均成本4.5元。今年2月股份大升到高位10.38元時,他一注也沒有減,之後在4月貿易戰時跌到低位4.55元,等如他買入價,他大嘆為何高位時不減持。到今早隻股升上9.5元高位,他減持了一半,話今年次唔沽就笨啦。

地平線機械人年初至今股價。

手上有股份,遇著升市,酌量減持,絕對係合理行為。有股壇老雀教我,假設買股升了一倍,沽出手上一半股份,等於完全收回成本,剩下的貨就是無成本了,將來即使無怎樣跌亦都不會入肉。

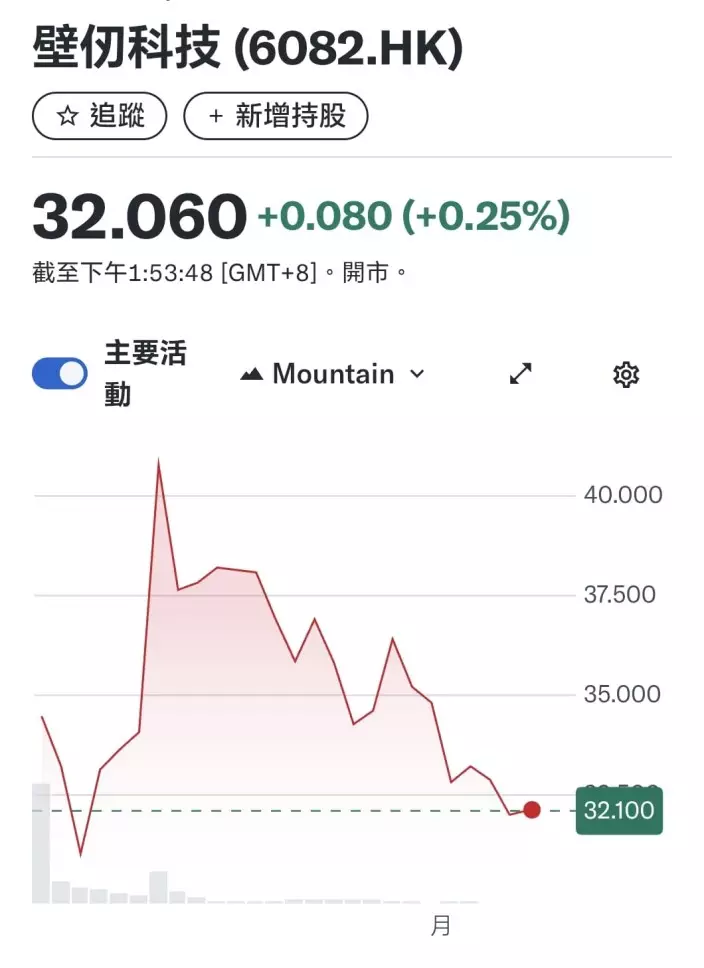

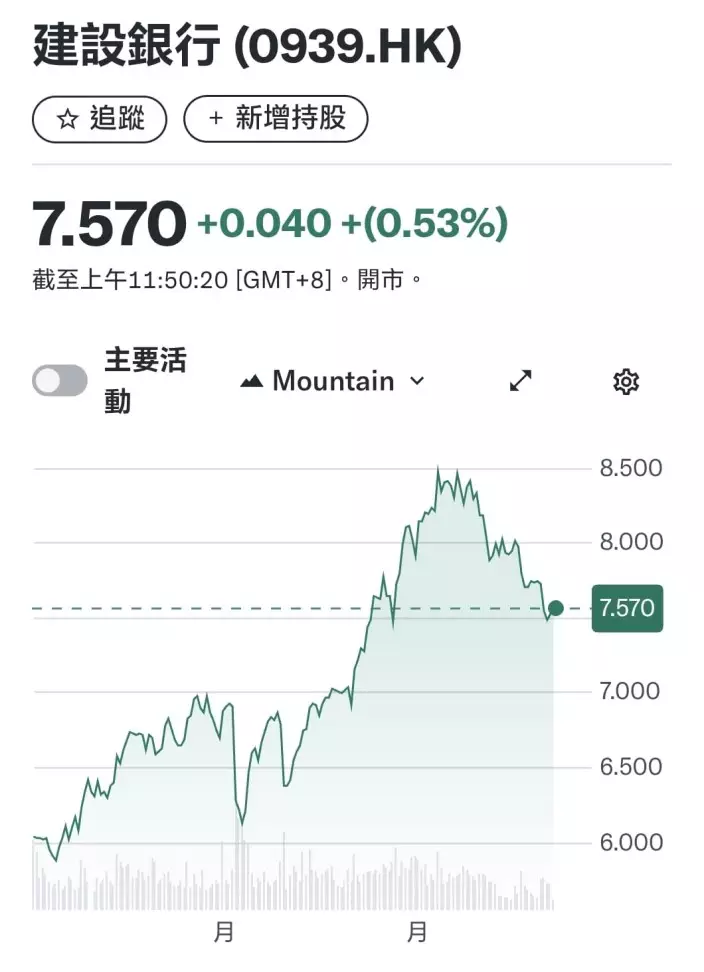

今年股市有幾個浪潮,最近一波係5月,內地銀行減息,內地資金湧港買高息股。一眾內銀股如建行(0939)亦都大幅上升,在7月升上52周高位8.56元。當時有朋友問我,好唔好沽,我建議可以沽出一部分,建行之後回吐,周四收7.53元,比高位已跌了11%。我當時建議也高位沽出後,等回吐20%可以買返。換言之,等建行回到6.8元,可以買番。建行息率5.8厘,但如果一出一入,能夠賺20%差價,回報更高。

建行年初至今股價。

現在9.3閱兵快到,內地股市投資氣氛活躍,若手頭上股份升上一年新高,可以減持一部分食客糊。一年之中,股市有高潮低潮,去高潮的時候酌量減持,到低潮時就有資金可以買股。

(如想睇多啲陸羽仁分析大市貼股票,即訂閱「石榴台」,逢周日至周五,日日睇陸羽仁專欄,吼實有乜好股可以投資!)

陸羽仁

** 博客文章文責自負,不代表本公司立場 **