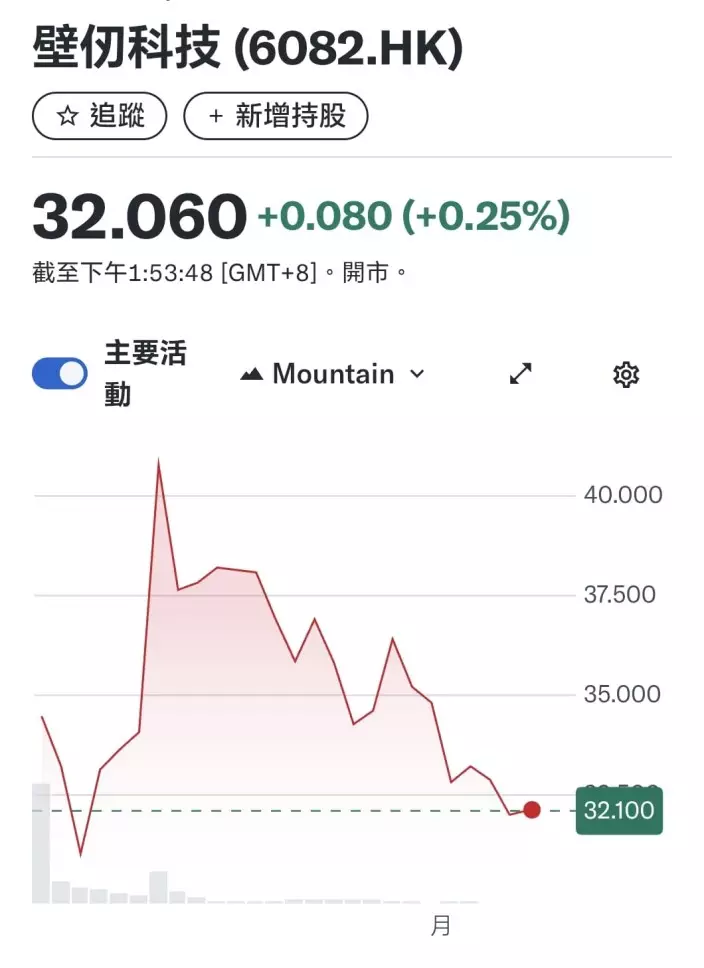

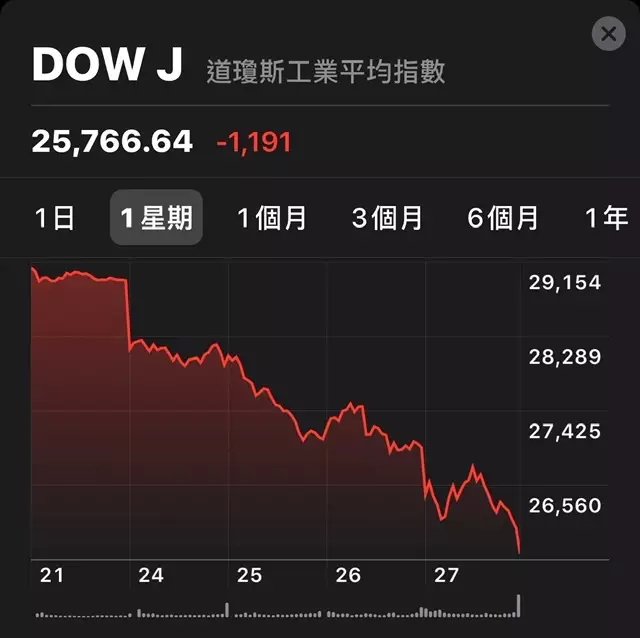

美股本星期連續四日急插,杜指星期四再插1191點,已從高位回了12%,認真得人驚。港股雖然沒有跟足,但也回落到近26000點,看來有機會回試25000點的低位。

美股在過去一星期急跌。

港股已經沒有跟足美股跌幅,主要是內地疫情有受控跡象,特別是非湖北地區的每日新增確診個案很多日在個位數之內。韓國的爆疫情況相當嚴重,而意大利和伊朗也不樂觀。美國北加州昨日亦出現一宗本土感染個案,難怪總統特朗普一邊說無事,但一邊卻如臨大敵,委任副總統彭斯為抗疫總指揮。

港股又回到近低位,很多有水之人自然手痕痕,看看可以買什麼股票。大市跌到這些價位,其實已經開始吸引。例如碧桂園(2007)已跌到周四收市10.7元的水平,而上一浪的低位在1月31日造出的9.98元,現價離低位6%左右。不過,現時買股票,有一些賭大細的感覺,主要是賭疫情會否在全球失控爆發,特別是在美國擴散。

如果新冠肺炎在美國爆發,不要假設美國的控疫情況會好過中國。阿爺一聲令下便武漢封城,命令各大城市市民不能出街,所有小區不准外人進入,另外,中國也有比較良好的地區動員制度,美國根本就沒有這種制度。世衛組織總幹事高級顧問艾爾沃德話擔心有人看到中國的資料會產生一種「虛假的安全感」,以為自己可以同樣做到中國的事。

雖然美國人口只有3.3億人,地廣人稀,相對中國,人口沒有中國那麼稠密,但控疫不會比中國容易。所以,現在買股,要有心理準備,博美國不爆疫,其他地方也可以控制得住,買股坐三個月,博有兩成回報不難,但一旦爆起上來,再跌兩成也毫不出奇。在這種環境,要袋中銀量較多,而且賭性較強,才好落注,否則就先睇睇美國疫情如何。

陸羽仁

** 博客文章文責自負,不代表本公司立場 **